Починаючи з пандемії, уряд України впровадив програму кредитування для підтримки та розвитку бізнесу. Програма "Доступні кредити 5-7-9%" довгий час залишалася практично єдиною можливістю для підприємців отримати фінансування на пільгових умовах. Проте в процесі отримання кредитів та їх погашення виникло багато складнощів і нюансів.

У травні 2024 року відбувся черговий перегляд умов кредитування підприємств. Це призвело до виключення ряду підприємств з програми, а банки опинилися у менш сприятливих умовах.

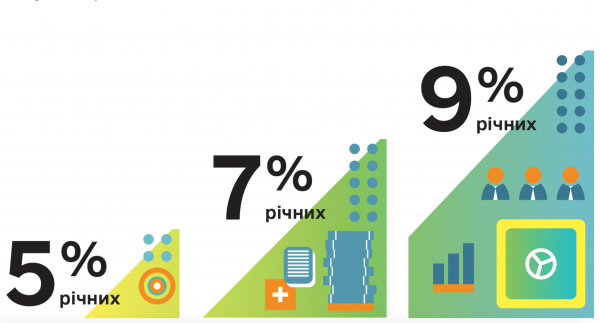

Програма «Доступні кредити 5-7-9»

Кредитна програма Кабінету Міністрів, започаткована у 2020 році, мала на меті підтримку інвестиційної діяльності, розвиток малого та мікробізнесу, а також допомогу стартапам в умовах пандемії. Програма передбачала надання кредитів бізнесу за стандартними ставками (наприклад, 30% річних), проте сам бізнес сплачував лише 5-7-9%, а решту компенсував державний бюджет.

Держава не брала на себе відповідальність за повернення кредиту у разі неплатоспроможності підприємства, але покривала більшу частину відсоткової ставки. Це було вигідно як банкам, що могли легше знаходити позичальників, так і бізнесу, який отримував кредит на вигідних умовах.

Після початку війни майже 90% усіх виданих кредитів в Україні були отримані саме за цією програмою, що підкреслює її значущість для підтримки економіки в кризові часи.

«Підводні камені» програми «5-7-9»

Програма «Доступні кредити 5-7-9%», яка на перший погляд здавалася привабливою для МСБ, виявилася складнішою на практиці. Велика кількість підприємців зіткнулися з невигідними умовами через непрозорість і часті зміни правил.

Протягом свого існування програма зазнала понад 30 змін, які торкалися як кредитної ставки, так і умов отримання кредиту. У 2021 році можливість кредитування поширилася на фізичних осіб-підприємців (ФОПів), після 2022 року програма була спрямована на підтримку сільськогосподарських виробників та «антивоєнні цілі». Згодом програму розширили на торговельні мережі та енергетичні компанії, а пріоритети змістилися на кредитування сільськогосподарських виробників, оптової та роздрібної торгівлі, переробної промисловості.

Малий та мікробізнес поступово витісняли, оскільки до позичальників висувалися дуже високі вимоги. Великим компаніям було легше забезпечити відсутність ризиків, що ускладнювало доступ до кредитів для малих підприємств.

Фінансування від держави також зросло. У 2022 році на програму було виділено 2 млрд гривень, у 2023 році – 16 млрд гривень, а в 2024 році – 18 млрд гривень. Проте це призвело до збільшення боргів перед банками, оскільки покриття кредитів не було першочерговим завданням держави в умовах війни.

Банки знайшли для себе вихід у цих умовах: в договорах прописували, що позичальник повинен сплачувати повну ставку (включаючи комісію), а потім очікувати компенсацію від держави.

Нові умови програми «5-7-9»

Останні зміни в програмі «5-7-9» виявилися менш сприятливими для бізнесу. Ключові факти:

- Максимальний ліміт кредиту на оборотний капітал: Зменшено до 5 мільйонів гривень замість 150 мільйонів. Підприємства можуть отримати до 150 мільйонів гривень, але лише з інвестиційною метою.

- Максимальна ставка для банків: Знижена до 23% замість 30%. Проте загальна ставка залишилася «плаваючою» і нараховується за формулою UIRD + 7% річних.

Метою цих нововведень є стимулювання фінансування інвестиційних проєктів, оскільки в Україні підприємці беруть кредити для інвестицій лише у 30% випадків. Одночасно, зміни спрямовані на зменшення навантаження на державний бюджет, що створює додатковий тиск на банки.

Альтернативні джерела фінансування МСБ

Мікро, малий і середній бізнес часто шукають альтернативні джерела фінансування через складний і тривалий процес отримання кредиту за державною програмою. Особливо важко підприємствам, розташованим поблизу зони бойових дій, де ризики високі, а також новим компаніям. В умовах невизначеності та браку часу багато підприємців звертаються до інших варіантів фінансування.

Одним із розумних виборів є кредити від надійних фінансових установ, таких як FinStream. Вони пропонують:

- Швидке оформлення кредиту;

- Чітко визначену кредитну ставку;

- Можливість отримання кредиту як середнім підприємствам, так і ФОПам та самозайнятим особам.

У FinStream доступні наступні види фінансування:

- Кредити на поповнення обігових коштів;

- Кредити на закупівлю транспортних засобів та обладнання;

- Відновлювальні кредитні лінії.

Ці альтернативні джерела фінансування бізнесу можуть значно полегшити фінансовий тиск на бізнес і забезпечити необхідні ресурси для зростання та розвитку в умовах кризи.

Проблеми і можливості кредитування для бізнесу в 2024 році

Кредитування бізнесу за державною програмою супроводжується численними проблемами та нестабільними умовами. Можливість отримання кредиту для малого бізнесу залишається низькою, особливо для підприємств, що працюють у високоризикових зонах. Змінювана протягом року відсоткова ставка та обмеження на суму кредитування створюють додаткові перешкоди для операційної діяльності та розвитку компаній.

Такі програми більш підходять для великого бізнесу, а не для малого та середнього, оскільки в процесі очікування кредиту підприємець може втратити час і зазнати значних збитків. У таких умовах важливо мати надійного фінансового партнера, як FinStream, який може швидко і прозоро задовольнити фінансові потреби бізнесу.

FinStream пропонує:

- Швидке оформлення кредиту;

- Прозорі умови та чітку кредитну ставку;

- Можливість отримати фінансування для різних видів бізнесу, включаючи малий та середній.

З FinStream бізнес може отримати кредити на поповнення обігових коштів, закупівлю транспортних засобів та обладнання, а також відкрити відновлювальну кредитну лінію. Це дозволяє підприємствам оперативно реагувати на фінансові виклики та використовувати нові можливості для розвитку.